Section 1: Introduction à la fiscalité de l'immobilier

Introduction à la fiscalité de l'immobilier

Bienvenue dans notre série de blogs sur la fiscalité de l'immobilier en France. Dans cette série, nous vous fournirons des informations détaillées et des conseils d'experts pour vous aider à comprendre les aspects fiscaux qui entourent l'investissement et la location immobilière.

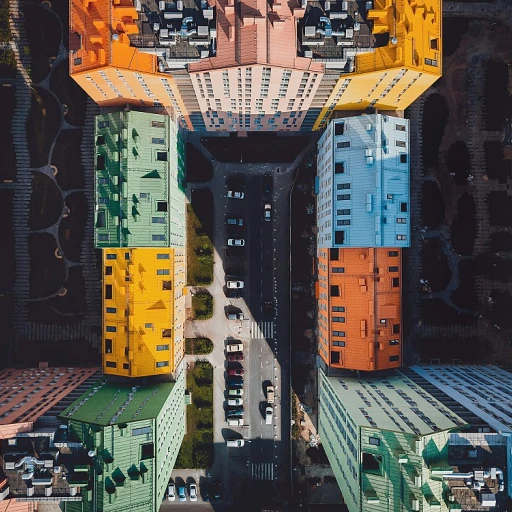

L'immobilier est depuis longtemps un secteur populaire pour les investisseurs, offrant des avantages tant sur le plan financier que sur le plan sécuritaire. Cependant, il est essentiel de bien comprendre les implications fiscales associées à ces investissements afin d'optimiser votre situation fiscale et de tirer le meilleur parti de vos activités immobilières.

Avant de plonger dans les détails complexes, nous vous invitons à consulter notre article sur l'optimisation fiscale immobilière. Il fournit des conseils pratiques et des stratégies pour réduire vos impôts liés à l'immobilier.

Section 2: Les avantages fiscaux de l'investissement immobilier

Avantages fiscaux liés au dispositif Pinel

Le dispositif Pinel est un régime fiscal qui encourage les investissements dans l'immobilier locatif en France. Il offre des avantages fiscaux attractifs pour les particuliers qui souhaitent investir dans des logements neufs ou rénovés.

L'un des principaux avantages de la loi Pinel est la réduction d'impôt sur le revenu. Un investisseur peut bénéficier d'une réduction d'impôt pouvant atteindre jusqu'à 21% du prix du bien immobilier, répartie sur une période de 12 ans.

De plus, la loi Pinel permet de constituer un patrimoine immobilier et de percevoir des revenus locatifs réguliers. En investissant dans des zones éligibles, les propriétaires peuvent attirer des locataires et s'assurer d'un taux d'occupation élevé.

Il est important de souligner que pour bénéficier des avantages fiscaux du dispositif Pinel, certaines conditions doivent être remplies. Par exemple, le bien immobilier doit être loué en tant que résidence principale et respecter des plafonds de loyer et de ressources des locataires.

Pour en savoir plus sur les stratégies gagnantes pour réussir dans l'immobilier en société, je vous recommande de consulter l'article suivant : Investir en SCI : stratégies gagnantes pour réussir dans l'immobilier en société.

Section 3: Les implications fiscales de la location immobilière

Les différentes formes de revenus fonciers soumis à l'impôt

La location immobilière est un moyen populaire de générer des revenus supplémentaires. Cependant, il est important de comprendre les différentes formes de revenus fonciers soumis à l'impôt en France. Voici quelques-unes des principales catégories :

- Revenus fonciers bruts : Il s'agit des loyers perçus pour la location de biens immobiliers. Ces revenus sont imposés après déduction des charges déductibles.

- Revenus fonciers micro-foncier : Si vos revenus fonciers bruts sont inférieurs à 15 000 euros par an, vous pouvez opter pour le régime micro-foncier. Dans ce cas, vous bénéficiez d'un abattement forfaitaire de 30% sur vos revenus fonciers.

- Revenus fonciers régime réel : Si vos revenus fonciers bruts dépassent 15 000 euros par an, vous devez opter pour le régime réel. Ce régime vous permet de déduire toutes les charges liées à votre investissement immobilier, telles que les frais de réparation, les frais de gestion, les intérêts d'emprunt, etc. Vous devez conserver tous les justificatifs de dépenses pour pouvoir les déduire de vos revenus fonciers.

Il est important de choisir le régime fiscal le plus avantageux en fonction de votre situation financière et de votre investissement immobilier. Un expert en fiscalité immobilière peut vous aider à prendre cette décision et à optimiser votre situation fiscale.

Pour en savoir plus sur les différentes formes de revenus fonciers, consultez notre article détaillé sur la fiscalité immobilière.

Section 4: Conseils pratiques pour optimiser votre situation fiscale immobilière

Conseils pratiques pour optimiser votre situation fiscale immobilière

Pour optimiser votre situation fiscale immobilière en France, voici quelques conseils pratiques :

- Effectuez une étude approfondie : Avant d'investir dans l'immobilier, il est essentiel de mener une étude approfondie sur les implications fiscales liées à votre projet. Consultez des experts en fiscalité immobilière pour obtenir des conseils personnalisés en fonction de votre situation.

- Exploitez les avantages fiscaux : Comme mentionné dans la section 2, il existe plusieurs avantages fiscaux liés à l'investissement immobilier en France. Familiarisez-vous avec ces avantages et utilisez-les à votre avantage pour réduire vos impôts et optimiser votre situation fiscale.

- Planifiez vos investissements : Une planification minutieuse de vos investissements immobiliers peut vous aider à optimiser votre situation fiscale. Tenez compte des éventuels changements législatifs, des réglementations locales et des objectifs à long terme pour maximiser les avantages fiscaux de vos investissements.

- Optez pour des dispositifs de défiscalisation : En France, il existe plusieurs dispositifs de défiscalisation, tels que le dispositif Pinel, qui offre des réductions d'impôts aux investisseurs immobiliers. Renseignez-vous sur ces dispositifs et évaluez s'ils correspondent à vos objectifs d'investissement.

- Collaborez avec des professionnels : Travailler avec des professionnels de l'immobilier et de la fiscalité peut vous aider à optimiser votre situation fiscale immobilière. Engagez un expert-comptable spécialisé en immobilier et consultez des agents immobiliers expérimentés pour obtenir des conseils judicieux tout au long de votre parcours immobilier.

En suivant ces conseils pratiques, vous pourrez optimiser votre situation fiscale immobilière en France. N'oubliez pas de rester informé des dernières tendances et réglementations fiscales pour prendre les meilleures décisions financières pour votre investissement immobilier.

-teaser.webp)